【はじめに】

私は民間の医療保険に全く入っていない。日本には高額療養費制度という素晴らしい社会保障制度があるので、わざわざ民間の医療保険に入る必要はないと考えている。保険屋さんは加入時に不安を煽るばかりではなく、高額療養費制度の存在を顧客に伝えているのだろうか?

私の属性はサイドFIRE民。2020年に会社組織を早期撤退し、現在、湧き出る資産収入でゆるりと暮らしている。妻に「無職」呼ばわりされないために、次に節税と社会保障費の節減、そして「会社代表・CEO」の肩書きのために資産管理会社(マイクロ法人)を設立し、個人事業主として採算度外視で楽しく遊ぶように労働をしている。今回、こんなサイドFIRE民が利用した高額療養費制度について、自称・勝手独立系のファイナンシャルプランナー(FP2級)が検証してみたい。

【保険屋さんの「イザ」】

「イザ」という時のため、何らかの民間保険に入っておくべきであり、決して安くない保険料を支払って入っていれば安心、安心なのだろうか。何らかの保険に入るということは、暮らしてゆく上でのランニングコストであり、決してタダではない。加えて貯蓄型生命保険や個人年金保険にも入り、保険三昧、安心、安心で家計を圧迫させ、貯蓄や資産形成に影響が出ているご家庭は決して少なくない。儲かった保険屋さんのしてやったりの「にやり」顔が目に浮かぶ。

その保険屋さんが大好きの「イザ」が、保険屋さん大嫌いの我が身に起こった。50歳代のおっさんとなれば、何かの疾病が突如現れても何もおかしくはないわかっている。しかし、それは不意打ちの「まさかや」であった。

【急性虫垂炎】

過日、早朝からの謎のみぞおち周辺の痛みと吐き気。救急搬送、急性虫垂炎(盲腸)と診断され、そして緊急手術。ひっくるめて4日間の入院生活となった。幸いなことに炎症を起こした我が虫垂は破裂することなく、お腹に3カ所穴を開けての腹腔鏡手術により無事切除された。もし虫垂が破裂し、腹腔内で汚染菌をぶち撒けていれば、いささか厄介なことになっていただろう。また状況次第で開腹手術になっていれば、退院までさらに日を要したであろうと思う。入院時の状況は前回の投稿記事をぜひご覧いただきたい。

【高額療養費制度】

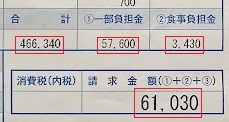

今回、虫垂炎での手術・入院4日間に掛かった費用は466,340円也。私は協会けんぽに加入する被保険者なので、3割負担の139,900円と食事負担金(7食分)の3,430円。合計143,330円が請求額となると思うが、そうではない。

高額療養費制度により支払ったのは一部負担金、自己負担限度額の57,600円と食事負担金(7食分)の3,430円の合計61,030円のみであった。病院ではクレジットカードでの支払いが可能だった。

ちなみに、高額な医療費を医療機関等の窓口で支払った場合、申請により1ヶ月分(同月1日から月末まで)の医療費の自己負担額の上限(自己負担限度額)を超えた額が後日払い戻される。しかし、一時的であっても、高額な支払いや申請書の手間は負担である。そこでマイナ保険証を利用、「限度額情報の表示」に同意し、1ヶ月分の支払いが最初から自己負担限度額までとなるようにした。

【参考】全国健康保険協会(協会けんぽ)高額な医療費を支払ったとき(高額療養費)

【標準月額報酬額とマイクロ法人】

では、なぜ57,600円だったのだろうか?

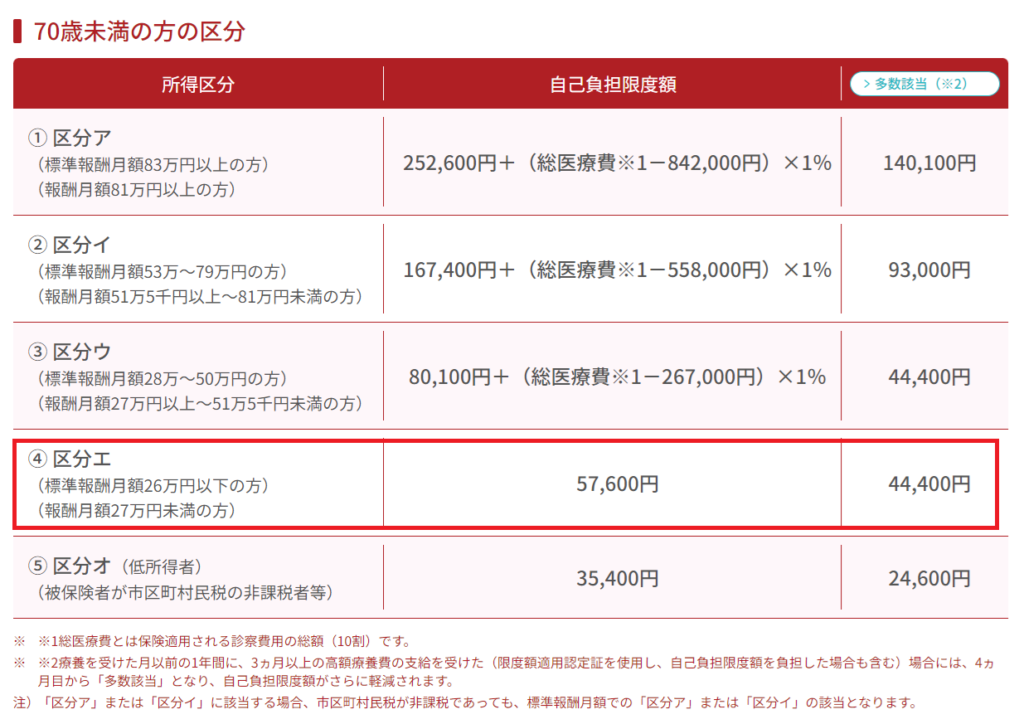

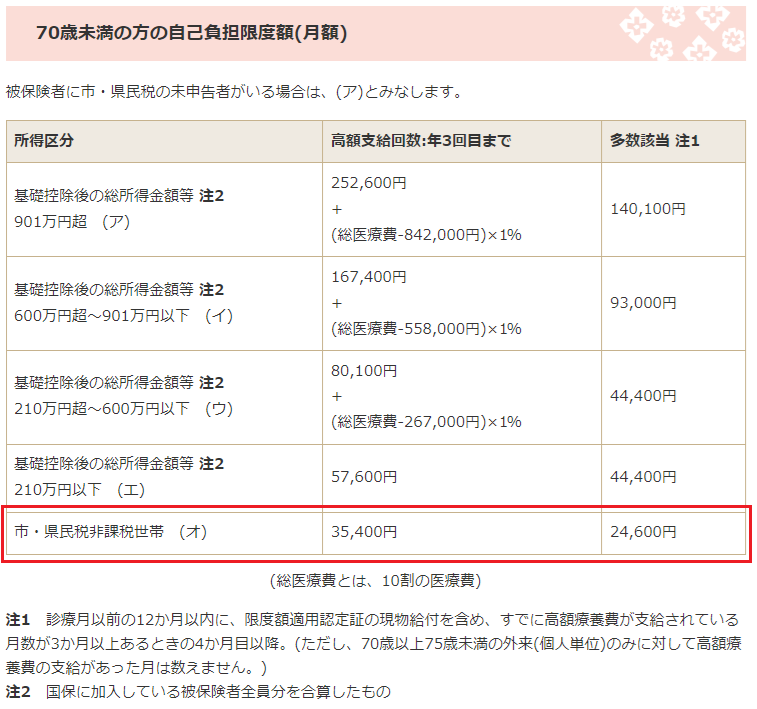

全国健康保険協会(協会けんぽ)のサイトより拝借した下の表をご覧いただきたい。

ここで思い出していただきたいのは、我がマイクロ法人の役員報酬は月額45,000円であること。つまり、全国健康保険協会の保険料額表によれば、私の報酬月額は 0 ~ 63,000円未満であるため、等級1の標準報酬月額(健保) 58,000円となる。

従って表中、70歳未満の区分の④区分エ(標準報酬月額26万円以下の方)・(報酬月額27万円未満の方)となり、自己負担限度額 57,600円となるのである。

マイクロ法人と二刀流の個人事業主は事業でいくら稼いだとしても、個人の湧き出る資産収入を総合課税として確定申告したとしても、この標準報酬月額には一切影響を及ぼさない。いつでも等級1の標準報酬月額 58,000円のおっさんのままなのである。さらに健康保険料の支払いは、個人・法人を合わせて一世帯・年間 約83,000円。個人事業主とマイクロ法人の二刀流パワー炸裂である。

お察しのように、同じ月(1日から月末まで)にかかった医療費が1,000万円であったとしても、④区分エの自己負担限度額は57,600円のまま。恐るべし高額療養費制度。

次に、もし私が社畜時代であったら、③区分ウ(標準報酬月額28万〜50万円)となって、

80,100円 +(466,340円-267,000円)× 1% = 82,090円

さすがに24,490円の差額が現れたが、さらに医療費が増えたとしても、実際の増加分は 1% である。たとえ100万円増えても、負担は1万円増である。もう一度、恐るべし高額療養費制度。

【「イザ」への備え】

もし、病気やケガで入院することになった時、いったい何日入院しなければならないのか? そして、入院費はどれぐらい必要なのか?おおよその相場を知っていれば、保険屋さん大好きの「イザ」の意味が理解できるはずだ。

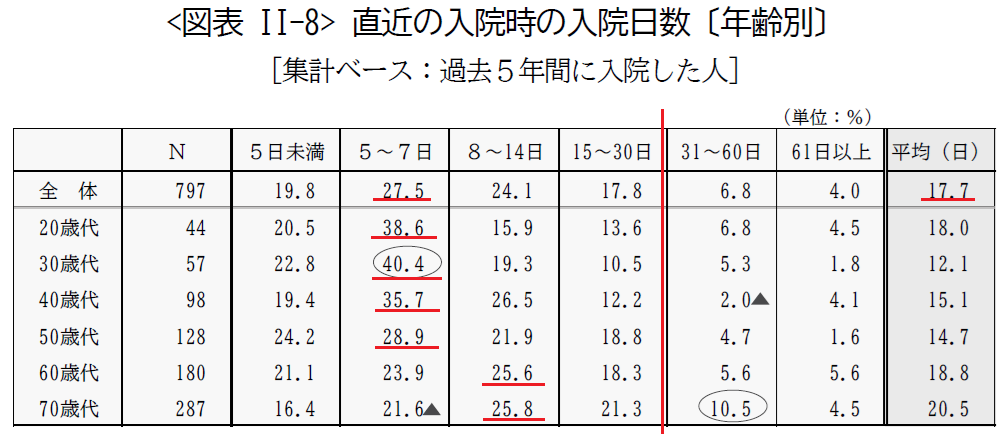

そこで公益財団法人 生命保険文化センターが報告する「2022(令和4)年度 生活保障に関する調査」を参考にした。過去5年間に入院した人の入院日数は、平均17.7日であった。平均は実態を表さないので、拝借した<図表II-8>を少し詳しく見てみると、調査対象全体(n=797)で、入院日数5日未満が19.8%、5~7日が27.5%、8~14日が24.1%、15~30日が17.8%と、ひと月程度までの入院は全体の89.2%であり、50歳代に限れば93.8%であった。病気やケガで入院したとしても、9割程度はひと月程度の入院に収まることがわかる。

高額療養費制度により、同じ月(1日から月末まで)の自己負担限度額は57,600円である。しかし、あくまでも保険適用内での医療費である。また、月を跨いでの入院の場合には注意が必要である。

他にも全国健康保険協会(協会けんぽ)の健康保険の給付には傷病手当金制度がある。さらに個人の確定申告での医療費控除(年間10万超)の申請も忘れてはいけない。

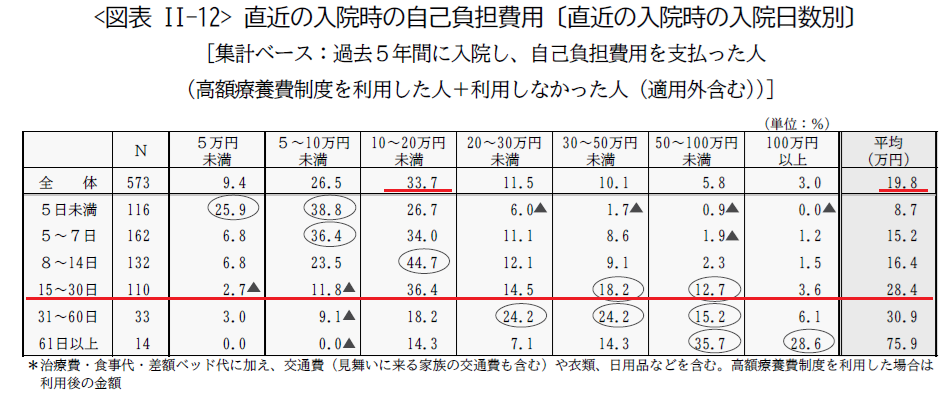

次に、拝借した下の<図表 II-12>をご覧いただきたい。入院時には医療費以外の食事代、差額ベッド代、交通費(家族の見舞いを含む)、衣類、日用品などの費用が発生する。これらをひっくるめた自己負担費用は、調査対象全体(n=573)で10~20万円未満が33.7%と最も多く、平均は19.8万円であった。

入院した人の9割程度はひと月程度までと仮定し、入院日数が15~30日(19.2%)であった人の自己負担費用を見ると、10~20万円未満が36.4%と最も多く、20~30万円未満が14.5%、30~50万円未満が18.2%、50~100万円未満が12.7%と見過ごせない結果であった。

しかし、なぜ高額療養制度を利用しながら、30万円超えの入院費がかかるのだろうか?

70歳未満の方の区分で①区分ア(標準報酬月額83万以上の方・報酬月額81万円以上の方)や、②区分イ(標準報酬月額53万~79万円の方・報酬月額51万5千円以上~81万円未満の方)に属する人なのだろうか?、食事負担金は現在1食490円と厚生労働大臣により決定されており、1日1,470円でひと月程度だと45,000円。だとするとやはり個室の差額ベッド代か?、先進医療を受ける確率はかなり低いはずだけど?

やはり、医療費以外の出費は個人の諸事情によるところが大きいのではないだろうか? 50年振りの入院、しかも4日間のイビキウルサイ4人部屋の入院生活。売店で購入したのはカフェラテ175円也ではなんとも言えない。

【医療保険に入っておけばよかった?】

今回の入院で医療保険に入っておけばよかったとは全く思わなかった。というのが正直な感想だ。

もし民間の医療保険に入っていたら、いくら保険金を受け取れていたのだろうか?今回、救急搬送、急性虫垂炎と診断され、救急手術、4日間の入院であった。

医療保険に加入するなら掛け捨て型が一番良い選択肢のはずだ。貯蓄型にする必要はない。貯蓄は貯蓄でさらに資産形成に回すべきであり、わざわざ保険で貯蓄する必要はない。保険は保険である。貯蓄型の解約払戻金やお祝い金に惑わされてはいけない。保険商品を複雑に分かりにくくして、手数料を増やして、保険屋さんの儲けに貢献するだけである。保険はあくまで生活する上でのランニングコスト。コストパフォーマンスを考えるべきである。

さて、掛け捨て型には、定期型、終身型、引受基準緩和型の選択肢があるが、当然ながらコストが最も低い定期型を選ぶ。10年、15年、20年の定期型だ。

「医療保険 掛け捨て」で検索すると、上位にスポンサーとして価格.com保険が表示された。18社が掲載され、比較ができる。次に保険の種類を「定期医療保険」とし、50歳・男性を条件にすると、アクサ生命の「アクサのネット完結保険」の定期医療保険・掛け捨て型が月額保険料1,480円と最も安い。

保障内容は保険期間10年、払込期間10年、入院給付金は1日につき5,000円、1入院の限度日数60日、通算限度日数1,095日、入院一時金なし、入院中の手術給付金は1回につき50,000円である。

今回の4日間の入院に当てはめると、

入院給付金(5,000円 × 4日)+ 手術給付金(50,000円)=70,000円 を受け取ることができる計算だ。

医療費と食事負担金を合わせて61,030円の出費だったので、この保険でカバーできることになる。さらに、8,970円が余分に給付されるので、

実際の出費は、61,030円 − 8,970円 = 52,060円 となった。

次に、52,060円を月額保険料1,480円で割ると、約35ヶ月分の保険料が損益分岐点となる。つまり、保険料を支払い始めてから35ヶ月以内に急性虫垂炎で4日間入院すれば、元が取れる計算になる。

保険期間は10年、払込期間も10年である。10年間の総払込総額は177,600円。50歳から60歳までの10年間、何もなければ何もないのである。私なら資産運用に回すであろう。

私は民間保険不要論者だが、掛け捨て型の保険を人生のそれぞれのステージで検討するのは良い選択であろうと思う。また、契約期間中であっても、途中で不要と判断すれば、すぐに解約すればよい。

ちなみに、50歳・男性の月額保険料は1,480円であったが、同じ保障内容で20歳・男性は670円、30歳・男性は840円、40歳・男性は960円、45歳・男性は1,150円、55歳・男性は2,070円、60歳・男性は2,940円である。

50代になると保険料が上がることもよく分かる。私は医療保険には入っていないし、今後も入るつもりはない。FIRE民であればマネーリテラシーを高め、リスクコントロールを行わなければならないのだ。その方が大事なのである。

【低所得世帯扱いのFIRE民だったら】

ここからは余談ではあるが、証券会社の特定口座から湧き出る資産収入を確定申告せず、源泉徴収(税率 20.315% 所得税・住民税・復興特別所得税)により納税関係を完結させる方法である。と言っても高い税率が課せられている高所得者層には至極当然のことで、たっぷりの資産収入がある低所得世帯のことである。

以下、ひとり世帯のFIRE民を想定する。極論の課税総所得金額0円とすると、低所得世帯とみなされ、住民税非課税世帯となる。文字通り住民税の均等割も支払う必要がない。

まず、国民健康保険料は軽減制度により、最高の7割軽減の世帯となる。次に国民年金保険料は、50歳以上で所得基準の57万円以下であれば、申請により全額免除となる。

さらに老齢基礎年金の受給時おいて、全額免除の月数分は国庫負担によって、その1/2分を受け取ることができる。だったら国民年金保険料を納めるより、自分で運用した方が効率良いという話にも肯ける。さらに、最近ではコロナ禍が長期化し、住民税非課税世帯に現金10万円のボーナス、いや給付金が振舞われたことは記憶に新しい。

ちなみに、課税総所得が43万円以内であれば、控除額43万円により課税所得は0円。国民健康保険料は年間25,100円となった。繰り返すが年間である。運用資産額が9桁超えであっても、源泉徴収により納税関係を完結させていれば、25,100円なのである。こんなところにも「黄金の羽根」は落ちているのである。

高額療養費制度に関してはどうだろうか。下の表は奈良市のサイトから拝借した。国民健康保険にも同様の高額療養費制度があり、住民税非課税世帯は所得区分の区分オとなり、同じ月(1日から月末まで)の自己負担限度額は月額35,400円となる。ひと月の医療費が1,000万円であっても35,400円である。日本は社会保障に手厚い国なのだ。

【おわりに】

昨年、個人事業主による事業収入と個人の資産収入を合わせた年収が社畜時代を超えた。仮に上場株式から湧き出る資産収入を確定申告せず、源泉徴収されたままにすると税率は20.315%。納税関係は完結するので、我が家は住民税非課税世帯となり、国民健康保険料は7割軽減の世帯の65,500円と試算された。さらに妻と合わせた2人分の国民年金保険料を全額免除したとしても、あえてマイクロ法人を運営した方が有利であることがわかった。

二刀流で個人が支払うべき税金と社会保険料、マイクロ法人の税金(均等割)、社会保険料と運営費(クラウド会計と申告ソフト・全力法人)を含めた場合と比較した結果である。確かにマイクロ法人の運営は手間がかかる。それはマイクロ法人における事業活動であって、その代償として月額報酬45,000円を法人から得ている(笑)。やはり課題は、個人事業主としてどれだけ稼げるかということ。そして安定した湧き出る資産収入をどれだけ得ることができるかである。

コメント